Blog o inwestowaniu, grze na giełdzie, rozwoju osobistym, przemyślenia na temat egzystencji, poszerzanie świadomości. Czasem trochę o żarciu i bieganiu - życie :) Napisz do mnie: deedees małpa o2 kropcia pl

czwartek, 27 marca 2014

Wiedźmin jest wielki, Wiedźmin nie pęka

Wzrosty naszej rodzimej perełki CD Projekt "zbiegły się" z rajdem na NASDAQ:

Od początku roku rynki amerykańskie dostają lekkiej zadyszki. Wiele narzędzi wskazuje na możliwość wystąpienia mocniejszych spadków (jak wiadomo sam optuję za takim biegiem wypadków). Przypatrzmy się teraz naszemu CDR:

Na wykresie 5-letnim układ świec przypomina rok 2011. W perspektywie dziennej jeszcze gorzej:

Potężna luka i próba jej zamknięcia, która dla techników jest okazją do zajęcia krótkiej pozycji (FCDR). Fundamentalnie spółka jest bardzo droga, choć wskazuje się jej niedowartościowanie względem amerykańskich odpowiedników. Pytanie czy zdoła utrzymać trend wzrostowy przy spadającym NASDAQ? Nie sądzę..

W długim terminie życzę CDR aby zarabiał te 150 milionów rocznie jakie najwyraźniej dyskontuje dziś rynek, jednak póki co urósł za dużo i za szybko. Sprzedaż dóbr kultury za granicę, szczególnie tych umocowanych w rodzimej tradycji, to jedna z wyższych form aktywności gospodarczej.

środa, 12 marca 2014

Jak nie teraz to kiedy?

Od 3 lat rynki wschodzące są w bessach lub konsolidacjach. Nieliczne urosły w asyście pędzących giełd amerykańskich czy niemieckich (m.in. nasz WIG, bo WIG20 już nie). Im dłużej jednak dołowane są EM i im gorszy sentyment wśród inwestorów, tym bardziej rosną szanse na powrót do hossy, bowiem w erze pieniądza drukowanego giełdy są skazane na długoterminowe wzrosty (przy założeniu oczywiście, że sytuacja polityczna w tych krajach pozostaje stabilna).

Konsolidacja na rynkach wschodzących uległa już bardzo silnemu zwężeniu. Towarzyszą jej hiperboliczne wzrosty na niektórych indeksach amerykańskich oraz zmęczenie na innych dotychczasowych liderach hossy (DAX). Ponadto część indeksów oraz dr Copper wybiły dołem:

Jak zachowają się akcje polskie w tym środowisku? Na razie trzymamy się nad wsparciami, ale kiedyś balon w Stanach musi ulec korekcie. Miedź i sentyment u sąsiadów też nas nie pociągną w górę. Czy impuls spadkowy z 2011 roku dotknie także Polskę?

Obawiam się, że nie unikniemy mocniejszych spadków. Nie uważam, żeby akcje z WIG20 były przewartościowane, jednakże ceny na giełdach fluktują między przewartościowaniem a niedowartościowaniem w zależności od oczekiwań uczestników. A te w perspektywie najbliższych miesięcy wyglądają następująco:

byki:

- gospodarka dopiero wychodzi z marazmu, RPP nie zaczęła jeszcze schładzać koniunktury, bessa nigdy nie zaczynała się w takich warunkach;

misie:

- od 2009 mamy hossę płynnościową uzależnioną od dodruku dolarów, jenów, funtów i euro; wraz z wygaszaniem programów typu QE rynki czekają turbulencje;

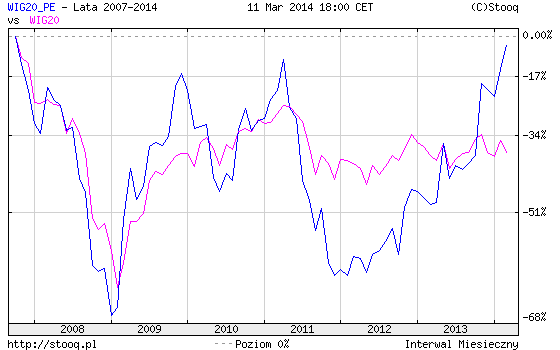

- WIG20 P/E wskazuje, że najwyższe zyski spółki mają już za sobą:

Przy okazji znalazłem ciekawą analogię między S&P500 a WIG20:

Konsolidacja na rynkach wschodzących uległa już bardzo silnemu zwężeniu. Towarzyszą jej hiperboliczne wzrosty na niektórych indeksach amerykańskich oraz zmęczenie na innych dotychczasowych liderach hossy (DAX). Ponadto część indeksów oraz dr Copper wybiły dołem:

|

| Pomimo dobrych odczytów w gospodarce węgierski BUX bardzo słaby |

|

| Rosyjski RTS wybija dołem trójkąt |

|

| Techniczne zasięgi spadku na miedzi to okolice 250 |

Jak zachowają się akcje polskie w tym środowisku? Na razie trzymamy się nad wsparciami, ale kiedyś balon w Stanach musi ulec korekcie. Miedź i sentyment u sąsiadów też nas nie pociągną w górę. Czy impuls spadkowy z 2011 roku dotknie także Polskę?

Obawiam się, że nie unikniemy mocniejszych spadków. Nie uważam, żeby akcje z WIG20 były przewartościowane, jednakże ceny na giełdach fluktują między przewartościowaniem a niedowartościowaniem w zależności od oczekiwań uczestników. A te w perspektywie najbliższych miesięcy wyglądają następująco:

byki:

- gospodarka dopiero wychodzi z marazmu, RPP nie zaczęła jeszcze schładzać koniunktury, bessa nigdy nie zaczynała się w takich warunkach;

misie:

- od 2009 mamy hossę płynnościową uzależnioną od dodruku dolarów, jenów, funtów i euro; wraz z wygaszaniem programów typu QE rynki czekają turbulencje;

- WIG20 P/E wskazuje, że najwyższe zyski spółki mają już za sobą:

Przy okazji znalazłem ciekawą analogię między S&P500 a WIG20:

wtorek, 11 marca 2014

Czarne stopy

Z korelacjami giełdowymi (szczególnie takimi publikowanymi na blogach i w literaturze) jest jeden problem: działają tylko na wykresach historycznych. Gdy zaczynamy budować bazującą na nich strategię, możemy być pewni, że w domowym zaciszu rynkowi Janusze już pod nią grają.

W połowie 2012 było już jasne, że hossa wystartuje lada moment. Wyceny spółek rewelacyjne, wszędzie strach i bessa w TV. Oczekiwano zatem, że w maju RPP rozpocznie cykl obniżek stóp procentowych. Tymczasem Belka łup podwyższył je o 0.25pkt . Wówczas inwestorzy makro-fundamentalni zajrzeli w odpowiednie tabelki i odłożyli decyzję o kupnie akcji o kolejne miesiące, ponieważ szanująca się hossa startuje dopiero po trzeciej obniżce stóp.

GPW wykonała jeszcze jeden zjazd, a potem rozpoczęła pierwszą falę hossy, która skończyła się... dokładnie po trzeciej obniżce:

Tyle WIG. Znacznie bliżej teorii zachował się indeks cenowy:

Hossa ruszyła zgodnie z założeniami po trzeciej obniżce.

W tej sytuacji gracze uwzględniający sytuację makroekonomiczną nie mogą bezkrytycznie liczyć, że bessa zacznie się np. 3 miesiące po podwyżkach stóp, bo równie dobrze możemy mieć już pół roku spadków za nami, a np. zaraz po trzeciej podwyżce mocne odbicie (fala B) ;)

Wydarzenia z Turcji, której bank centralny musiał na nadzwyczajnym posiedzeniu gwałtownie podwyższyć stopy o 5% pokazują, że tym razem banki centralne nie tyle muszą hamować rozgrzane głowy rodzimych kredytobiorców, tylko kusić kapitał zagraniczny, żeby nie likwidował pozycji. W Stanach Ben napompował balon na akcjach (szczególnie NASDAQ i Russel2000) czym doprowadził do opisywanej już gigantycznej dysproporcji w majętności miliarderów i całej reszty. Jeśli Yellen będzie zmuszona przekuć ten balon (na razie nie ma żadnych zapowiedzi), odpływ dolara z rynków wschodzących może spowodować wzrosty stóp procentowych podobne jak w Turcji. Być może taki scenariusz dyskontują giełdy rynków wschodzących, które spadają już od października zeszłego roku (pomijam fakt, że wiele giełd jest w bessie od 2011).

Podsumujmy zatem:

1. Giełda polska znajduje się od listopada w fazie korekty/konsolidacji/budowania szczytu - czy będzie kontynuacja hossy, czy bessa dowiemy się w przyszłości; ostrożnie stawiam, że jest szansa (bądź zagrożenie, zależy jak kto patrzy) na wykończenie impulsu spadkowego z 2011 roku, jak ma to miejsce aktualnie w Rosji czy na Węgrzech.

2. Okienko na flash-crash w Stanach zamknęło się w lutym. Nie mam pojęcia co dyskontuje tam rynek, ponieważ wszystkie znane wskaźniki wskazują bańkowe przewartościowanie akcji. Dopiero gdy podzielić kapitalizację giełdy przez ilość dodrukowanych dolarów, euro, funtów i jenów akcje nie są takie drogie. Aktualnie w grze scenariusz "koszmar minionego lata", czyli wspinaczka z rekordem every day jak w marcu 2010.

3. Drugorzędne znaczenie sytuacji makro w Polsce dla dużych indeksów (WIG, WIG20, MWIG40) - zagranica twardo tu siedzi, a dla niej liczy się przede wszystkim płynność w $. Małe spółki, w tym indeks cenowy powinny zachować się zgodnie z dotychczasowymi zasadami, tj. zależność od koniunktury w kraju i ceny kredytu.

Wniosek:

Pykam dalej na pochodnych i czekam aż skończy się szaleństwo w Stanach. W Europie czas gra na korzyść byków.

W połowie 2012 było już jasne, że hossa wystartuje lada moment. Wyceny spółek rewelacyjne, wszędzie strach i bessa w TV. Oczekiwano zatem, że w maju RPP rozpocznie cykl obniżek stóp procentowych. Tymczasem Belka łup podwyższył je o 0.25pkt . Wówczas inwestorzy makro-fundamentalni zajrzeli w odpowiednie tabelki i odłożyli decyzję o kupnie akcji o kolejne miesiące, ponieważ szanująca się hossa startuje dopiero po trzeciej obniżce stóp.

GPW wykonała jeszcze jeden zjazd, a potem rozpoczęła pierwszą falę hossy, która skończyła się... dokładnie po trzeciej obniżce:

Tyle WIG. Znacznie bliżej teorii zachował się indeks cenowy:

Hossa ruszyła zgodnie z założeniami po trzeciej obniżce.

W tej sytuacji gracze uwzględniający sytuację makroekonomiczną nie mogą bezkrytycznie liczyć, że bessa zacznie się np. 3 miesiące po podwyżkach stóp, bo równie dobrze możemy mieć już pół roku spadków za nami, a np. zaraz po trzeciej podwyżce mocne odbicie (fala B) ;)

Wydarzenia z Turcji, której bank centralny musiał na nadzwyczajnym posiedzeniu gwałtownie podwyższyć stopy o 5% pokazują, że tym razem banki centralne nie tyle muszą hamować rozgrzane głowy rodzimych kredytobiorców, tylko kusić kapitał zagraniczny, żeby nie likwidował pozycji. W Stanach Ben napompował balon na akcjach (szczególnie NASDAQ i Russel2000) czym doprowadził do opisywanej już gigantycznej dysproporcji w majętności miliarderów i całej reszty. Jeśli Yellen będzie zmuszona przekuć ten balon (na razie nie ma żadnych zapowiedzi), odpływ dolara z rynków wschodzących może spowodować wzrosty stóp procentowych podobne jak w Turcji. Być może taki scenariusz dyskontują giełdy rynków wschodzących, które spadają już od października zeszłego roku (pomijam fakt, że wiele giełd jest w bessie od 2011).

Podsumujmy zatem:

1. Giełda polska znajduje się od listopada w fazie korekty/konsolidacji/budowania szczytu - czy będzie kontynuacja hossy, czy bessa dowiemy się w przyszłości; ostrożnie stawiam, że jest szansa (bądź zagrożenie, zależy jak kto patrzy) na wykończenie impulsu spadkowego z 2011 roku, jak ma to miejsce aktualnie w Rosji czy na Węgrzech.

2. Okienko na flash-crash w Stanach zamknęło się w lutym. Nie mam pojęcia co dyskontuje tam rynek, ponieważ wszystkie znane wskaźniki wskazują bańkowe przewartościowanie akcji. Dopiero gdy podzielić kapitalizację giełdy przez ilość dodrukowanych dolarów, euro, funtów i jenów akcje nie są takie drogie. Aktualnie w grze scenariusz "koszmar minionego lata", czyli wspinaczka z rekordem every day jak w marcu 2010.

3. Drugorzędne znaczenie sytuacji makro w Polsce dla dużych indeksów (WIG, WIG20, MWIG40) - zagranica twardo tu siedzi, a dla niej liczy się przede wszystkim płynność w $. Małe spółki, w tym indeks cenowy powinny zachować się zgodnie z dotychczasowymi zasadami, tj. zależność od koniunktury w kraju i ceny kredytu.

Wniosek:

Pykam dalej na pochodnych i czekam aż skończy się szaleństwo w Stanach. W Europie czas gra na korzyść byków.

wtorek, 4 marca 2014

Nie wystarczy zobaczyć, żeby uwierzyć

Mądry człowiek uczy się na cudzych błędach,

przeciętny na własnych,

a głupiec popełnia wciąż te same błędy.

W zeszłym roku prezentowałem wykres kawy, na podstawie którego zakładałem bardzo dynamiczne odbicie. Otworzyłem pod niego niewielką pozycję na certyfikatach, którą bezpiecznie uśredniałem. Nie bałem się uśredniać w dół, bo po pierwsze pozycja nie zagrażała portfelowi, a po drugie założyłem, że kawa nie zbankrutuje w ciągu najbliższych kilkunastu miesięcy.

I faktycznie, odbicie nadeszło. Kurs pędził po 5-7% dziennie. Kiedy zaglądałem na wykres miesięczny:

wszystko zgadzało się z historycznymi analogiami. Jednakże gdy zaglądałem na wykresy dzienne i notowania, pojawiał się strach, że zaraz będzie mocna korekta. Resztę już znamy - zbyt wczesna sprzedaż i obserwowanie, jak po krótkich korektach kurs pędzi dalej po 5%. Nie wystarczyło widzieć na wykresie, że tak się zachowuje kurs kawy od dziesięcioleci - musiałem sam doświadczyć, jak kolejny raz ucieka okazja. No cóż, mądry nie jestem, ale nadrabiam uporem - poczekam na kolejną bessę na kofeinie i tym razem tak łatwo nie odpuszczę.

Subskrybuj:

Komentarze (Atom)